本報記者蘇向杲

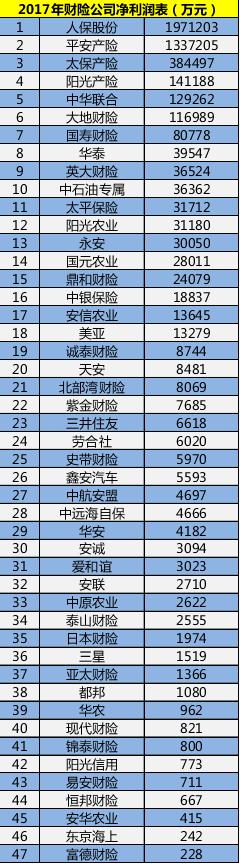

據《證券日報》對財險公司披露的年報統計顯示,2017年,81家合計凈利潤大403億元。其中,47家盈利,凈利潤456億元;34家虧損,凈虧損53億元。

盈利前三的財險公司分別為人保財險、平安財險和太保財險,合計盈利近369億元,占總盈利八成。

數據來源:公司年報制表:蘇向杲

(欲查看虧損財險公司凈利潤排名,請關注“證券日報e保險”,并輸入“財險虧損”)

今年年初,銀保監會在北京召開的2018年全國財產保險監管工作會議,銀保監會副主席陳文輝出席指出,要始終堅持問題導向,清醒地認識到財產保險行業發展還存在很多問題。這些問題主要表現在以下八大方面。

一是產品背離本源。有的產品設計偏離保險本源,片面突出產品的理財特性。有的產品違背保險原理,承保投機、賭博風險,定價沒有遵循精算原理,產品結構同質化問題也很突出。

二是經營管理激進。行業風險意識不強,沒有把風險識別和風險管控能力作為自身的核心競爭力,進而導致發展偏離方向,個別公司的資金運用、資產負債匹配、流動性管理面臨巨大挑戰,對整個財險行業也帶來負面影響。

三是市場競爭失序。車險市場以高費用為手段開展惡性競爭的問題尤為突出,個別公司把賠付率下降帶來的改革紅利異化為競爭的本錢,導致車險費用水平居高不下。

四是經營數據失真。市場有些公司存在承保理賠數據虛假、經營費用虛假問題,有些公司存在償付能力虛假、資本信息虛假等問題,嚴重損害投資者和廣大消費者利益,也導致監管政策難以落實到位。

五是公司治理失效。有的公司決策機制缺乏制衡,內部股權斗爭激烈,嚴重影響公司正常經營。董事會不了解保險業發展規律和公司經營情況,無法起到對管理層的指導和約束作用。

六是合規意識淡漠。突出表現為少數公司對依法合規經營的要求根本不重視,總想打監管政策的擦邊球,重視市場規模,輕視市場規范,追求私利不顧公司和公眾利益,游走在違法違規邊緣。

七是公司內控薄弱。有的公司核心內控制度不健全,運作機制和流程不完善,沒有形成一套以制度管人、管事、管機構的有效運作機制和運作流程,導致公司經營穩定性差。

八是激勵機制扭曲。有的公司沒有充分運用科學考核機制引導員工樹立理性競爭理念,僅僅將經營費用與保費規模密切掛鉤,沒有將效益指標作為重要考核內容,造成公司盲目擴張保費規模,從而容易積累風險。

君康人壽擬參設交易中心 保險公司跨界投資熱情高漲2018-06-04 06:21

君康人壽擬參設交易中心 保險公司跨界投資熱情高漲2018-06-04 06:21

保險系6家基金公司:靠固收打天下 權益投資落下風2018-06-03 23:32

保險系6家基金公司:靠固收打天下 權益投資落下風2018-06-03 23:32

上市公司熱戀保險公司股權明顯不如去年熱情2018-05-31 23:44

上市公司熱戀保險公司股權明顯不如去年熱情2018-05-31 23:44

太保壽險新疆分公司好樣的! 確保打造一支“不走的扶貧工作隊”2018-05-31 23:43

太保壽險新疆分公司好樣的! 確保打造一支“不走的扶貧工作隊”2018-05-31 23:43

醫療險是道“護城河” 保險公司應加固加寬2018-05-31 23:42

醫療險是道“護城河” 保險公司應加固加寬2018-05-31 23:42

| 13:27 | 創業板公司延續去年增長態勢 2025... |

| 10:13 | 上市公司年報披露收官:近五成公司... |

| 23:23 | 2024年度深市上市公司業績穩中有進... |

| 22:27 | 以點帶面 穩鏈強鏈 2024年度科創... |

| 22:26 | 出口含“新”量更足!滬市主板公司... |

| 22:23 | 證監會公布《證券期貨業統計指標標... |

| 21:59 | 基礎穩、韌性強 滬市主板公司2024... |

| 21:52 | 澄天偉業:第五屆監事會第三次會議... |

| 21:52 | 錦波生物:第四屆董事會第十次會議... |

| 21:52 | 中遠通:第三屆董事會第三次會議決... |

| 21:52 | 迪森股份:第九屆董事會第一次會議... |

| 21:52 | 天力鋰能:第四屆監事會第十次會議... |

版權所有證券日報網

互聯網新聞信息服務許可證 10120180014增值電信業務經營許可證B2-20181903

京公網安備 11010202007567號京ICP備17054264號

京公網安備 11010202007567號京ICP備17054264號

證券日報網所載文章、數據僅供參考,使用前務請仔細閱讀法律申明,風險自負。

證券日報社電話:010-83251700網站電話:010-83251800 網站傳真:010-83251801電子郵件:[email protected]

掃一掃,即可下載

掃一掃,加關注

掃一掃,加關注